A Crise económica de 2007–2008 é uma conjuntura económica global que se sentiu durante crise financeira internacional precipitada pela falência do tradicional banco de investimento Lehman Brothers, fundado em 1850, nos EUA. Num efeito dominó, outras grandes instituições financeiras faliram, num processo também conhecido como "a crise dos subprimes".

Para evitar o colapso, o governo norte-americano desestatizou as agências de crédito imobiliário Fannie Mae e Freddie Mac, privatizadas em 1968, e que ficaram sob o controle governamental por tempo indeterminado, injetando US$ 200 bilhões nas duas agências. Esta considerada a maior operação de socorro financeiro feita pelo governo norte-americano até então.

Em outubro de 2008, a Alemanha, a França, a Áustria, os Países Baixos e Itália anunciaram pacotes que somavam 1,17 trilhão de euros (US$ 1,58 trilhão /≈R$ 2,76 trilhões, em valores correntes na época) para ajudar os seus sistemas financeiros. O PIB da Zona do Euro teve uma queda de 1,5% no quarto trimestre de 2008, em relação ao trimestre anterior, a maior contração da história da economia da zona.

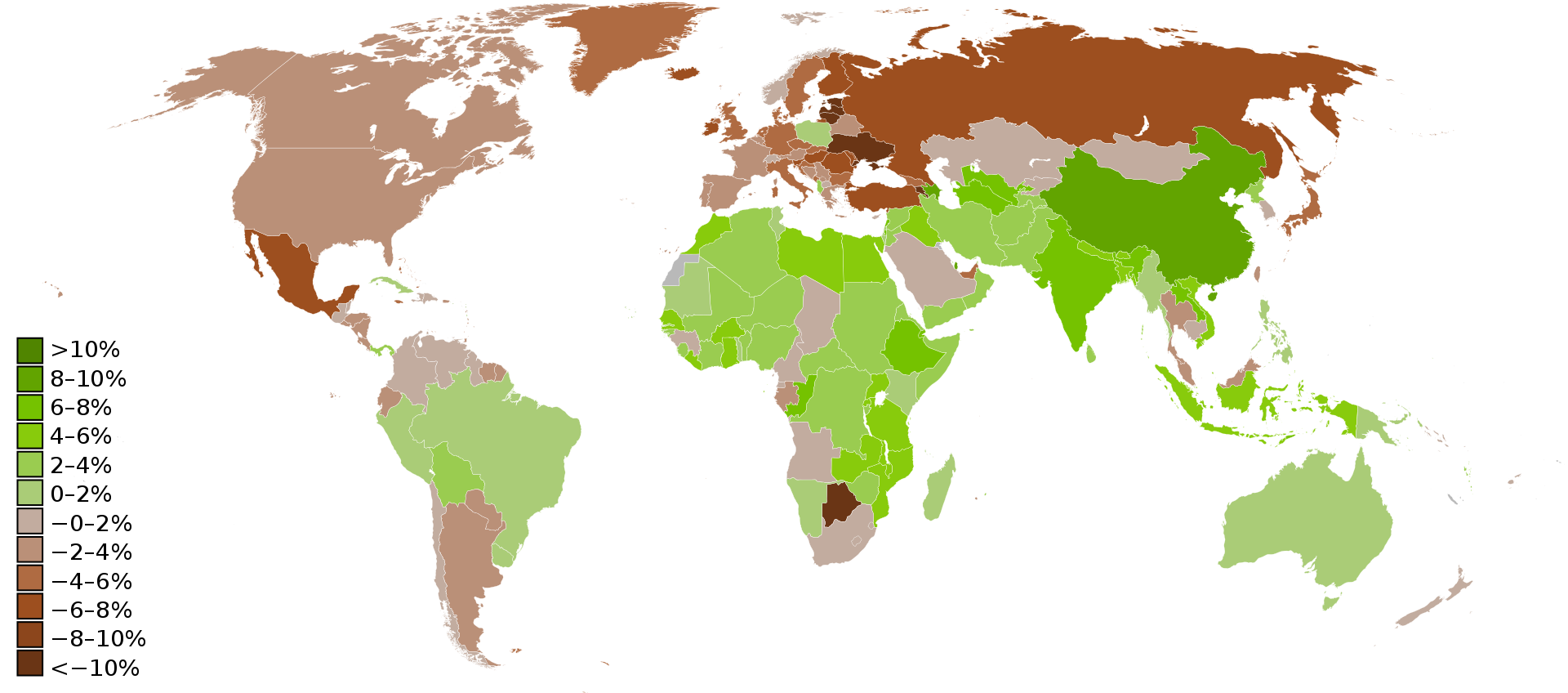

Mapa-múndi que mostra as taxas de crescimento real do PIB para 2009 - (Países a castanho estavam em recessão)

História

Segundo George Soros, a crise atual foi precipitada por uma "bolha" no mercado das residências e, em certos aspetos, foi muito similar às crises que ocorreram desde a Segunda Guerra Mundial, em intervalos de quatro a 10 anos. Entretanto, Soros faz uma importante distinção entre essa crise e as anteriores, considerando a crise atual como o clímax de uma super expansão ("super-boom") que ocorreu nos últimos 60 anos. Segundo Soros, os processos de expansão-contração ("boom-bust") giram ao redor do crédito e envolvem uma conceção errónea, que consiste na incapacidade de se reconhecer a conexão circular reflexiva entre o desejo de emprestar e o valor das garantias colaterais. O crédito fácil cria uma demanda que aumenta o valor das propriedades, o que por sua vez aumenta o valor do crédito disponível para financiá-las. As bolhas começam quando as pessoas passam a comprar casas na expectativa de que sua valorização permitirá refinanciar as suas hipotecas, com lucros.

Origem

Alguns economistas consideram que a crise dos subprimes teve a sua causa primeira no rebentamento da "bolha da Internet" (em inglês, dot-com bubble), em 2001, quando o índice Nasdaq (que mede a variação de preço das ações de empresas de informática e de telecomunicações) disparou. Segundo Paul Krugman, "para combater a recessão, o Sistema de Reserva Federal dos Estados Unidos (Fed) precisava de mais do que uma recuperação rápida; precisava aumentar dramaticamente as despesas das famílias para compensar o moribundo investimento das empresas". E, para fazer isso, como Paul McCulley da PIMCO coloca, Alan Greenspan, presidente do Fed, precisava de se criar uma bolha imobiliária para substituir a bolha do Nasdaq, orientando os investimentos para o setor imobiliário.

O Fed adotou uma política de taxas de juros muito baixas e de redução das despesas financeiras, induzindo os intermediários financeiros e imobiliários a incitar uma clientela cada vez maior a investir em imóveis, principalmente através da Fannie Mae e da Freddie Mac, que já vinham a crescer desde que diferentes governos e políticos dos Estados Unidos as usaram para financiar casas para os mais pobres. O governo garantia os investimentos feitos por essas duas empresas. Os bancos de vários países do mundo, atraídos pelas garantias do governo, acabaram por emprestar dinheiro a imobiliárias através da Fannie Mae e da Freddie Mac, que estavam autorizadas a captar empréstimos em qualquer lugar do mundo.

Foi assim criado o sistema das hipotecas subprimes, empréstimos hipotecários de alto risco e de taxa variável concedidos às famílias "frágeis", ou seja, para os clientes apelidados de "ninja" (um acrónimo para "sem renda, sem emprego e sem património"). Na realidade, eram financiamentos de casas, muitas vezes conjugados com a emissão de cartões de crédito, concedidos a famílias que os bancos sabiam de antemão não ter renda familiar suficiente para poder arcar com as suas prestações.

Num passo seguinte, os bancos que criaram essas hipotecas criaram também derivativos negociáveis no mercado financeiro, instrumentos sofisticados para securitizá-las, isto é, transformá-las em títulos livremente negociáveis - lastreados - que passaram a ser vendidos para outros bancos, instituições financeiras, companhias de seguros e fundos de pensão pelo mundo fora. Por uma razão que se desconhece, as agências mundiais de crédito deram a chancela de AAA - a mais alta - a esses títulos.

Quando a Reserva Federal, em 2005, aumentou a taxa de juros para tentar reduzir a inflação, desregulou-se a máquina: o preço dos imóveis caiu, tornando impossível o seu refinanciamento para os clientes, que se tornaram inadimplentes em massa, e esses títulos derivativos tornaram-se impossíveis de ser negociados, a qualquer preço, o que desencadeou um efeito dominó, fazendo balançar o sistema bancário internacional, a partir de agosto de 2007.

A jornalista Hanna Rosin argumenta que os milhões de adeptos da teologia da prosperidade podem ter influenciado o problema no mercado imobiliário, que causou a crise económica de 2008-2009, por ignorar fatores como salários por hora e extrato de conta bancária, bem como causa e efeito, e um cálculo prudente dos gastos oferecidos, em favor de "milagres financeiros e a ideia de que o dinheiro é uma substância mágica que vem como um dom do alto".

A super expansão (superboom) de 60 anos

Nos últimos 60 anos, cada vez que a expansão do crédito entrou em crise as autoridades financeiras agiram injetando liquidez no sistema financeiro e adotando medidas para estimular a economia. Isso criou um sistema de 'incentivos assimétricos', conhecido nos Estados Unidos como moral hazard, que encorajava uma expansão de crédito cada vez maior. George Soros comenta: "O sistema foi tão bem sucedido que as pessoas passaram a acreditar naquilo que o então presidente Reagan chamava de "a mágica dos livres-mercados" e que eu chamo de fundamentalismo de livre mercado. Os fundamentalistas de livre mercado acreditam que os mercados tendem a um equilíbrio natural e que os interesses de uma sociedade serão alcançados se cada indivíduo puder buscar livremente seus próprios interesses. Essa é uma concepção obviamente errônea porque foi a intervenção nos mercados, não a ação livre dos mercados, que evitou que os sistemas financeiros entrassem em colapso. Não obstante, o fundamentalismo de livre mercado emergiu como a ideologia econômica dominante na década de 1980, quando os mercados financeiros começaram a ser globalizados, e os Estados Unidos passaram a ter um déficit em conta-corrente".

A globalização permitiu aos Estados Unidos sugar a poupança mundial e consumir muito mais do que produzia, tendo o seu déficit em conta-corrente atingido 6,2% do PIB em 2006. Os seus mercados financeiros 'empurravam' os consumidores para empréstimos, criando cada vez mais instrumentos sofisticados e condições favoráveis ao endividamento. As autoridades financeiras colaboravam e incentivavam esse processo, intervindo - para injetar liquidez - cada vez que o sistema financeiro global se visse em risco. A partir de 1980 os mercados financeiros mundiais começaram a ser desregulamentados, tendo a sua supervisão governamental progressivamente relaxada até virtualmente desaparecer.

A superexpansão (super-boom) derrapou quando os instrumentos financeiros se tornaram tão complicados que as autoridades financeiras governamentais se tornaram tecnicamente incapazes de avaliar os riscos desses instrumentos financeiros, e passaram a utilizar-se sistemas de gerenciamento de riscos dos próprios bancos privados. Da mesma maneira, as agências de análise de crédito internacionais baseavam-se nas informações fornecidas pelos próprios criadores dos instrumentos sintéticos; na véspera da quebra da Fannie Mae, essas agências ainda classificavam os derivativos de empréstimos subprime como um risco AAA. "Foi uma chocante abdicação de responsabilidade", classificou Soros.

Riscos e poderes regulatórios

Para alguns analistas, a primeira metade da década de 2000 será relembrada como a época em que as inovações financeiras superaram a capacidade de avaliação de riscos tanto dos bancos como das agências reguladoras de crédito. O caso do Citigroup é o mais emblemático: o banco esteve sempre sob fiscalização do Federal Reserve e o seu quase colapso indica que não apenas a regulamentação então vigente foi ineficaz como o governo norte-americano, mesmo depois de deflagrada a crise, subestimou a sua severidade. O Citigroup não esteve sozinho entre as instituições financeiras que se tornaram incapazes de compreender totalmente os riscos que estavam a assumir. À medida que os ativos financeiros se tornaram mais e mais complexos, e cada vez mais difíceis de serem avaliados, os investidores passaram a ser reassegurados pelo facto de que tanto as agências internacionais de avaliação de crédito de bónus (bonds) como os próprios agentes reguladores, que passaram a fiar-se nelas, aceitavam como válidos os complexos modelos matemáticos - de impossível compreensão para a maioria das pessoas - usados pelos criadores dos produtos financeiros sintéticos, que "provavam" que os riscos eram muito menores do que se veio a verificar na realidade. Na opinião de George Soros, a posição das agências reguladoras financeiras dos EUA demonstrou "uma chocante abdicação de suas responsabilidades".

Crise do subprime

A crise do subprime foi desencadeada em 2006, a partir da quebra de instituições de crédito dos Estados Unidos que concediam empréstimos hipotecários de alto risco (em inglês: subprime loan ou subprime mortgage), arrastando vários bancos para uma situação de insolvência e repercutindo-se fortemente sobre as bolsas de valores de todo o mundo. Subprimes são créditos bancários de alto risco, que incluem desde empréstimos hipotecários até cartões de créditos e aluguéis de carros, eram concedidos, nos Estados Unidos, a clientes sem comprovação de renda e com mau histórico de crédito – a chamada clientela subprime. As taxas de juros eram pós-fixadas, isto é, determinadas no momento do pagamento das dívidas. Por esta razão, com a inflação dos juros nos Estados Unidos, muitos mutuários ficaram inadimplentes, isto é, sem condições de pagar as suas dívidas aos bancos.

A crise foi revelada ao público a partir de fevereiro de 2007, culminando na crise de 2008.

A quebra do banco de investimento sediado em Nova Iorque Lehman Brothers em 2008 foi seguida, no espaço de poucos dias, pela falência técnica da maior empresa seguradora dos Estados Unidos da América, a American International Group (AIG).

Outras importantes instituições financeiras do mundo, como Citigroup e Merrill Lynch, nos Estados Unidos; Northern Rock, no Reino Unido; Swiss Re e UBS, na Suíça; Société Générale, na França declararam ter tido perdas colossais nos seus balanços, o que agravou ainda mais o clima de desconfiança, que se generalizou. No Brasil, as empresas Sadia, Aracruz Celulose e Votorantim anunciaram perdas bilionárias.

Temendo que a crise tocasse a esfera da chamada "economia real", os bancos centrais foram levados a injetar liquidez no mercado interbancário, para evitar o efeito dominó, com a quebra de outros bancos, em cadeia, e que a crise se ampliasse em escala mundial.

Segundo o FMI declarou a 7 de outubro de 2008, as perdas decorrentes de hipotecas do mercado imobiliário subprime já realizadas contabilizavam 1,4 trilhão de dólares e o valor total dos créditos subprime ainda em risco se elevava a 12,3 trilhões, o que corresponde a 89% do PIB dos EUA.

Em Birmingham, no início de 2007, fila de clientes diante do Banco Northern Rock, o primeiro banco a falir

O socorro governamental

O governo norte-americano, que se recusara a oferecer garantias para que o banco inglês Barclays adquirisse o controle do Lehman Brothers, alarmado com o efeito sistémico que a falência dessa tradicional e poderosa instituição financeira - abandonada às "soluções de mercado" - provocou nos mercados financeiros mundiais, resolveu, em 24 horas, injetar oitenta e cinco bilhões de dólares de dinheiro público na AIG para salvar as suas operações. Mas, em poucas semanas, a crise norte-americana já atravessava o Atlântico: a Islândia estatizou o segundo maior banco do país, que passava por sérias dificuldades. Mesmo os bancos que não trabalhavam com os chamados "créditos maus" foram atingidos. O banco britânico Northern Rock, por exemplo, não tinha hipoteca-lixo nos seus livros. Porém, adotava uma estratégia arriscada - pedir dinheiro emprestado a curto prazo (a cada três meses) às instituições financeiras, para emprestá-lo a longo prazo (em média, vinte anos), aos compradores de imóveis. O Northern Rock acabou por se tornar o primeiro banco britânico a sofrer intervenção governamental, desde 1860.

Um pacote, aprovado à pressa pelo congresso americano, destinou setecentos bilhões de dólares de dinheiro dos contribuintes americanos para o socorro dos banqueiros. Desde a quebra do Bear Stearns até outubro de 2008, o governo americano e a Reserva Federal já haviam despendido cerca de dois trilhões de dólares na tentativa de salvar instituições financeiras.

Os países da UE também despenderam várias centenas de bilhões de euros na tentativa de salvar os seus próprios bancos.

Em abril de 2009, o G-20, reunido em Londres, anunciou a injeção de US$ 1 trilhão na economia mundial de maneira a combater a crise financeira global.

Queda da média Dow Jones de produção industrial em 2008. A crise levou à falência muitas instituições bancárias

Consequências

As demissões decorrentes da crise geraram reações desesperadas em França. Em março de 2009, em três oportunidades distintas os trabalhadores franceses fizeram reféns: dia 13, funcionários da Sony detiveram o presidente da empresa por uma noite, forçando ao pagamento de indenizações maiores pelas demissões; no dia 25, o diretor de operação da 3M foi detido por um dia, sendo libertado após aceitar oferecer melhores condições aos 110 empregados demitidos; e no dia 31, os funcionários da Caterpillar fizeram quatro diretores da empresa reféns, após o anúncio do plano de cortar 733 empregos na unidade.

Estima-se que em 2016 os custos da dívida universitária estudantil ultrapassou os da guerra do Iraque. A Oxfam divulgou relatório em 2018 onde afirma que o número de bilionários (em dólar dos Estados Unidos) duplicou desde a deflagração da crise.

Por outro lado, as emissões de CO² na União Europeia foram reduzidas em 6% em 2008 em resultado da crise, de acordo com o instituto de pesquisa Point Carbon, sediado em Oslo. Em 2017, o comércio internacional voltou a crescer apesar de haver uma queda generalizada dos salários.

Oferta de empréstimos sem comprovação de renda, nos EUA.

Brasil

Alguns economistas defendiam que a crise do subprime não afetaria significativamente o Brasil. Segundo a maioria dos analistas, todos os países do mundo foram tocados, em algum momento, em maior ou menor grau, pelos efeitos da crise deflagrada nos Estados Unidos, devido à globalização dos negócios entre países.

No Brasil, o efeito mais imediaton registou-se com a baixa das cotações das ações em bolsas de valores, provocada pela venda maciça de ações de especuladores estrangeiros, que se atropelaram para repatriar os seus capitais a fim de cobrir as suas perdas nos países de origem. Por isso ocorreu também uma súbita e expressiva subida do dólar, que só seria superada pela alta em recorde histórico no início de 2016. Posteriormente, grandes empresas brasileiras exportadoras sentiram a falta de crédito no mercado mundial para concretizar os seus negócios com parceiros estrangeiros. A recessão que atingiu uma grande parte dos países desenvolvidos também afetou o comércio externo. Empresas como Embraer e Cummins, por exemplo, que têm a sua faturação altamente dependente de vendas ao exterior, tiveram que cortar nos postos de trabalho e reduzir drasticamente o ritmo da produção. Grandes empresas siderúrgicas no Brasil também desligaram alguns dos seus fornos. Em efeito cascata, as empresas menores fornecedoras desses grandes conglomerados também foram atingidas.

Como o Brasil realizou profundas reformas económicas durante o governo de Fernando Henrique Cardoso, como o PROER, implementando sistemas mais rígidos de controle ao sistema financeiro doméstico, o Brasil ficou menos exposto ao cerne da crise e à contaminação sistémica do mercado financeiro internacional. Além disso, a economia brasileira encontrava-se numa posição bem mais confortável para enfrentar essa tempestade mundial do que em crises anteriores. O modelo económico adotado pelo país desde fins dos anos 1990 - metas de inflação, câmbio flutuante e responsabilidade fiscal - fez com que um colchão de proteção, através da obtenção consistente de reservas de cambio e de forte credibilidade internacional, salvaguardasse a economia. Não obstante, por estar incluída no comércio mundial, o país ainda assim sentiu efeitos colaterais pesados.

Entretanto, os maiores prejuízos com a crise foram os das empresas que especulavam com derivativos de câmbio. O governo anunciou que não pretendia cobrir, com dinheiro público, as milionárias perdas privadas, decorrentes de apostas mal sucedidas.

A inflação do dólar, embora possa eventualmente ter causado alguma pressão inflacionária, tendeu a aumentar a competitividade internacional das exportações do país, já que o preço dos produtos brasileiros, em dólares, caiu. No entanto, para os setores da economia brasileira que dependem de importações de produtos industrializados sem similar nacional (máquinas e equipamentos, sobretudo produtos de alta tecnologia) ou mesmo de algumas commodities, como o trigo, o dólar mais alto foi um problema.

No mercado interbancário, houve uma paralisação quase total dos empréstimos normalmente concedidos pelos grandes bancos aos menores. Num primeiro momento, o Banco Central do Brasil decidiu isentar os grandes bancos de uma parte do depósito compulsório, a qual deveria ser destinada a empréstimos aos bancos menores. Mas, devido ao clima de quase pânico que se instaurou nos mercados financeiros em geral, tal medida não se revelou suficiente: os grandes bancos continuaram a não conceder empréstimos aos menores. Assim, o Banco Central decidiu adquirir as carteiras de crédito de que os bancos pequenos desejassem se desfazer, desde que oferecessem garantias. Houve pressão ainda para que os bancos estatais comprassem bancos menores em dificuldades. Assim, o Banco do Brasil comprou 49% das ações do banco Votorantim, injetando liquidez, mas não ficando com o controle acionário da instituição.

Para evitar a falta de liquidez nos mercados de câmbio, o Banco Central realizou leilões de venda de swaps cambiais e, para evitar especulações, em outubro de 2008, realizou até mesmo vários leilões de venda de dólar físico à vista (moeda), utilizando as reservas internacionais do Brasil, o que não era feito desde 2003. Com isto, o BC não pretendia derrubar as cotações do dólar, nem lhes impor um teto, mas somente aumentar a liquidez do mercado.

Por outro lado, o Banco Central mostrou-se atento a quaisquer indícios de falta de liquidez no sistema bancário brasileiro, tendo liberado, por mais do que uma vez, várias dezenas de bilhões de reais dos depósitos compulsórios, especialmente para os bancos médios e pequenos, preferindo dessa forma irrigar o sistema bancário, em vez de reduzir os juros básicos (taxa Selic), o que ainda poderia provocar pressões inflacionárias. Se a economia mundial entrasse numa conjuntura de deflação, o que não é impossível, os juros poderiam então ser reduzidos.

Em setembro de 2009, a agência Moody's informou o aumento de rating da dívida do governo para grau de investimento, desde a deflagração da crise económica de 2008/2009. A classificação também foi dada pelas agências Fitch Ratings e a Standard & Poor's, em 2008. Assim, o Brasil foi o primeiro país a receber a elevação de categoria.

Análises e prognósticos

Soros

George Soros, no seu livro The New Paradigm for Financial Markets (2008), diz que "estamos em meio a uma crise financeira não vista desde a crise de 1929"[31] e declara que essa crise poderia, em tese, ter sido evitada:

“desgraçadamente temos a ideia de fundamentalismo de livre mercado, que hoje é a ideologia dominante, e que pressupõe que os mercados se corrigem; e isso é falso porque geralmente é a intervenção das autoridades que salvam os mercados quando eles se atrapalham. Desde 1980 tivemos cinco ou seis crises: a crise bancária internacional de 1982, a falência do banco Continental Illinois em 1984 e a falência do Long-Term Capital Management, em 1998, para citar três. A cada vez, são as autoridades que salvam os mercados, ou organizam empresas para fazê-lo. As autoridades têm precedentes nos quais se basear. Mas, de alguma maneira, essa ideia de que os mercados tendem ao equilíbrio e que seus desvios são aleatórios ganhou aceitação geral e todos estes instrumentos sofisticados de investimentos foram baseados nela.”

Walter Williams

O professor e economista americano Walter Williams, em entrevista ao programa de televisão Milénio, do canal Globo News, fez a seguinte análise:

“ Mas isto (a crise) foi causado pelo governo, pela Fannie Mae, Freddie Mac e outros, e pelas regulamentações do governo americano, que obrigam os bancos a concederem empréstimos a quem eles não concederiam de outra maneira. Foi a chamada Lei de Reinvestimento Comunitário que possibilitou aos pobres comprarem casa própria. Obrigaram os bancos a fazer empréstimos. [...] Eles disseram aos bancos: "Se quiser abrir outra agência, tem que nos mostrar que concedeu empréstimos a pobres, negros ou minorias." E fizeram chantagem com os bancos. [...] Foi causada (a crise) pelo governo.”

Luiz Inácio Lula da Silva

O presidente Lula, falando na abertura da reunião do G20 financeiro, que se realizou em novembro de 2008, em São Paulo, para debater alternativas para a crise internacional, ecoando George Soros, também criticou a crença dogmática na autorregulação dos mercados:

“ Ela (a crise) é consequência da crença cega na capacidade de autorregulação dos mercados e, em grande medida, na falta de controle sobre as atividades de agentes financeiros. Por muitos anos, especuladores tiveram lucros excessivos, investindo o dinheiro que não tinham em negócios mirabolantes. Todos estamos pagando por essa aventura. Esse sistema ruiu como um castelo de cartas e com ele veio abaixo a fé dogmática no princípio da não intervenção do Estado na economia. Muitos dos que antes abominavam um maior papel do Estado na economia passaram a pedir desesperadamente sua ajuda.”

Paulo Vicente dos Santos

Doutorado em Administração pela Fundação Getúlio Vargas, é professor na Fundação Dom Cabral. Numa palestra sobre a estratégia de crescimento. Santos afirmou que a crise brasileira de 2015 entre outros fatores foi provocada por uma política que se mantém há 30 anos, sem obtenção de resultados por não priorizar um plano de longo prazo para o país. Acredita que a pior fase da crise "ainda está por vir, e que poderá ocorrer em meados de dezembro de 2016. E que medidas imediatistas não irão gerar melhorias para a economia a longo prazo, pelo contrário irá prejudicar; o melhor a fazer nesta situação de acordo com Santos é um planeamento que fortaleça a economia a longo prazo". Santos afirma que a economia brasileira ainda é "muito protegida" dos grandes investidores estrangeiros, e que quando essa proteção diminuir ou cessar o país irá crescer, estima que isso ocorrerá entre cinco e dez anos.

Luigi Zingales

No seu livro Luigi Zingales diz que o atual sistema financeiro foi arruinado graças à falta de coordenação e comunicação, essa falta de estrutura gerou uma falha no sistema que as indústrias usaram para evitar a regulamentação.

Para o autor, a alternativa de centralização representou problemas quanto à sua eficiência e aproximação funcional. Possuiu problemas quanto à sua abrangência em situações intercambiáveis (por exemplo o caso de aumento dos empréstimos Citibank, de natureza de segurança de preços e financeira).

A sua sugestão de reforma visou os três aspetos primários do sistema financeiro: a estabilidade de preços, a proteção de investidores de pequeno e médio porte e a estabilidade do sistema. Zingales sugeriu a criação de uma instituição para cada um desses objetivos. A eficiência seria facilmente mensurada via inflação, confiança dos investidores no mercado e outras instituições financeira e o preço de credit default swaps (CDS). Uma das principais preocupações a respeito desse sistema seria restringir as funções entre elas, bem como a ter uma preocupação especial na comunicação interagências. Para solucionar esse problema Zingales sugeriu que tais agências fossem compostas por pequenos números de representantes nomeados pelo estado, que se ocupariam de uma nova agenda a qual deveria ser transparente ao público, similar ao que acontece no atual Conselho de Supervisão para Estabilidade Financeira.

Quanto à estabilidade de preços: o principal agente envolvido foi o Federal Reserve, que era responsável por articular a política monetária e promover a estabilidade de preços. Ã independência dessa agência seria importante pois evitaria fraudes na simulação de uma economia forte. No entanto, com a crise de 2008 o Federal Reserve ultrapassou os seus limites iniciais interferindo no sistema monetário para garantir a estabilidade financeira, daí a importância de autoridades independentes no setor monetário e um conselho de estabilidade financeira politicamente responsáveis.

A respeito da proteção do consumidor e inovação financeira: uma das razões pela qual a inovação financeira se faz necessária foi a importância de aumentar o as partes que dividiam o risco, bem como diminuir os atritos que dificultavam as finanças. A inovação financeira de modo geral criou valor, mas também houve inovações que são feitas para reduzir impostos e/ou enganar os investidores. No entanto, regular essas inovações seria ineficiente e poderia inibir avanços significativos nas finanças, a melhor forma para lidar com esse problema foi consertar os problemas que geravam a inovação fraudulenta. Para isso, seria necessário a classificação de investidores em investidores menos sofisticados (os quais estariam envolvidos com taxas fixas de hipoteca e index funds), investidores moderadamente sofisticados (os quais estariam aptos para trabalhar com hipotecas ajustáveis e individuais stocks) e, por fim, investidores sofisticados ( aptos a lidar com double short exchange traded funds e hipotecas de amortização negativa). A classificação desses investidores pode evitar que os investidores fossem enganados. A classificação das operações de gerência foi igualmente importante, sendo feitas apenas por pessoal autorizado, para evitar abusos.

A estabilidade de liberdade dos mercados foi outro fator crucial, indivíduos participantes do mercado podiam beneficiar da restrição de competição, a liberdade sem regras podia condenar o mercado à estagnação, através de restrições, no entanto, no mercado público havia um risco de transformação de leis obrigatórias em opcionais. Para o autor o ideal seria desregular os mercados públicos e aplicar algumas práticas de transparência nos mercados privados, pois nos mercados anónimos a reputação não pode evitar a fraude ou práticas abusivas.

O autor apontou para o problema da esfera política de "Grande demais para falir" (do inglês “too big to fail”) e como esta dificultava a análise de risco. Segundo Zingales o real motivo para o resgate dos bancos, não foi o tamanho das empresas, mas sim as suas importantes interconexões com outras instituições financeiras. Assim, a dívida de uma empresa podia gerar um efeitos em cascata, de modo a que várias outras seriam prejudicadas. Para o autor a solução seria criar duas camadas de capital: a primeira, para proteger as obrigações sistemáticas relevantes, pois essas operações gerariam um efeito cascata mais intenso; a segunda destinada à cobertura de dívidas menores, que não teriam tanto impacto sobre o sistema financeiro. A vantagem desse sistema seria dar prioridade ao pagamento das dividas sistemáticas, que, uma vez liquidadas, dariam espaço para a resolução de dívidas menores.

Nassim Nicholas Taleb

Nassim Taleb, ex-corretor de derivativos e atual professor de engenharia de risco do Polytechnic Institute da New York University, descreveu o mundo socioeconómico como pouco influenciado por ações cotidianas. Segundo o autor, o que realmente muda o curso da história são os eventos imprevisíveis, que abalam todo o sistema. A sua proposta concentrou-se no que ele denominou de anti fragilidade, ou seja, a capacidade de instituições de resistir a tais eventos, a que chama "cisnes negros". Taleb propõe cinco regras que podem ajudar a estabelecer a anti fragilidade como um princípio da nossa vida socioeconómica.

1. Pense na economia mais como um gato do que como uma máquina de lavar. Segundo Taleb, a economia funciona como um organismo vivo, com capacidades próprias, e não como um objeto inanimado que, para ser reparado, precisa da ajuda de um terceiro.

2. Favoreça os negócios que se beneficiam dos próprios erros e não aqueles em que os erros se infiltram no sistema. As linhas aéreas e os restaurantes, por exemplo, aprendem com os erros e tentam sempre superar-se, como na teoria da evolução. No entanto, os bancos não funcionam dessa maneira. Se houvesse essa aprendizagem, a falência de um banco não afetaria todo o sistema financeiro, pois o sistema saberia evitar o efeito dominó e proteger-se do risco sistémico decorrente de falhas individuais.

3. Pequeno é bonito e também é eficiente. Quanto maior o projeto ou a instituição, mais frágil será e maiores serão os riscos. O tamanho, quando excede um certo limite, produz fragilidade e pode anular todos os ganhos de escala. Quanto maior o número de partes envolvidas (e quanto menores forem essas partes) melhor. O autor também acredita que a descentralização do governo e os processos decisórios que fluem de baixo para cima ajudariam a reduzir os déficits públicos. Ele compara o sucesso das decisões tomadas nos cantões da Suíça (de baixo para cima) com as falhas de regimes autoritários, onde as decisões são tomadas de cima para baixo, como no caso da extinta União Soviética) .

4. O método de tentativa e erro supera o conhecimento académico. Mas, segundo Taleb, isso plica-se quando os erros têm baixo custo e os acertos têm um alto benefício. Nesse caso, o método de tentativa e erro mostra-se mais eficiente do que o conhecimento académico. Por isso a inovação deve ser feita por pessoas com amplo conhecimento prático.

5. Quem toma as decisões deve sofrer as consequências. Para garantir que o sistema financeiro funcione de forma eficiente, deve existir um sistema sanções financeiras para aqueles que escondem os riscos, isto é, deve haver algo que afete diretamente os seus ganhos.

Crise das dívidas soberanas

O desdobramento mais recente da crise financeira e económica internacional de 2008-2009 foi o da insolvência das nações desenvolvidas. O grande acúmulo da dívida governamental fez rebentar a capacidade de endividamento dessas nações e causou uma enorme turbulência financeira ao provocar o temor de que essas nações não pudessem honrar os seus compromissos e decretassem a dívida. A principal consequência da crise das dívidas soberanas foi a grande instabilidade social causada pelos cortes dos benefícios sociais.

Em nações como o Japão - que detém o maior percentual de endividamento - a relação dívida-PIB já ultrapassa os 200%. Nos Estados Unidos, entretanto, situa-se a maior dívida bruta entre todas as nações do mundo, que já supera os 14,3 trilhões de dólares. Nesse ponto, aliado às recentes crises de insolvência na Grécia, Irlanda e Portugal e ao temor de que a Espanha, a Itália e o Reino Unido também não consigam honrar seus compromissos, o mercado financeiro sofreu um forte abalo.

Essa sucessão de acontecimentos na segunda crise - que já vem a ser chamada de "déjà vu de 2008", por acontecer exatamente três anos depois da primeira crise do subprime - deu-se pela desconfiança de que talvez os EUA não conseguissem honrar os seus compromissos. A crise do limite de dívida dos EUA, que levou a um longo processo negocial e de debate no Congresso Americano sobre se o país deveria aumentar o limite de dívida, e, caso afirmativo, em que montante, fez crescer a especulação internacional sobre a real capacidade de solvência americana. A crise forjou um fim quando um acordo complexo entre ambas as partes conseguiu elevar o limite de gastos a 31 de julho de 2011. Após a sua aprovação no Congresso e Senado, foi ratificado pelo Presidente Barack Obama, ficando o acordo conhecido como Budget Control Act of 2011 a 2 de agosto, data limite para o acordo. Porém o mercado não reagiu positivamente ao acordo, e nos dias que se seguiram, a maior parte das bolsas de valores mundiais fecharam em forte queda.

Diante do quadro da crise, a agência de classificação de notas de crédito Standard & Poor's (S&P)desvalorizou pela primeira vez na sua história a nota da dívida pública dos Estados Unidos de AAA para AA+, devido à crescente dívida e ao pesado déficit de orçamento. Imediatamente a desvalorização da nota de crédito dos EUA, as bolsas de valores mundiais calcularam altíssimas perdas. Os dados divulgados no mês de agosto apontavam que as economias da Zona Euro haviam crescido menos do que o previsto, sendo que algumas já estavam em profunda recessão. Depois de inúmeras perdas, algumas ações de bancos recuperaram nas semanas seguintes de agosto, com os mercados acionários globais, em parte, recuperados após a desvalorização da nota da dívida americana.